Mercati derivati

Il mercato dei derivati

[modifica]Il mercato dei contratti derivati è molto cresciuto per dimensione degli scambi effettuati negli ultimi anni, soprattutto a partire dagli anni Duemila.[1]

Risulta necessario distinguere fra:

- Mercato non regolamentato (Over The Counter, OTC) in cui i termini contrattuali degli scambi sono stabiliti dalle due parti interessate, venendo così a configurarsi un rapporto di tipo bilaterale.

- Mercati regolamentati in cui una Borsa valori si pone come intermediario fra le due parti, proponendo strumenti finanziari le cui componenti sono già definite e standardizzate, venendo così a condeterminarsi un rapporto multilaterale. La Borsa può essere paragonata ad un imprenditore che constatando l'esistenza della domanda per un certo prodotto (in questo caso un certo tipo di contratto) si pone sul mercato per produrlo e venderlo.

Il mercato OTC rappresenta più dell'80% della dimensione totale del mercato dei contratti derivati e ne spiega sostanzialmente anche quasi per intero la crescita osservata nell'ultima decina di anni. Il perché di tutto questo è da ricercarsi nel fatto che, se il mercato regolamentato offre maggiori garanzie, soprattutto in termini di riduzione del rischio di controparte, quello OTC offre invece agli operatori finanziari una leva finanziaria (leverage) molto maggiore -- caratteristica questa molto apprezzata dagli operatori finanziari, anche se portatrice di abusi e disfunzioni.[2]

Se andassimo poi ad esplodere il "mondo dei derivati" potremmo facilmente accorgerci di come più della metà del totale degli scambi sia costituito da contatti swap su tassi di interesse.

Cos'è un Derivato: una definizione

[modifica]In finanza, uno strumento derivato è un contratto che basa il suo valore sul valore di un secondo strumento detto sottostante.

Perché si usano i derivati e chi li usa

[modifica]Per proteggersi dal rischio (copertura)

[modifica]Gli hedgers sono quegli operatori economici che, trovandosi esposti ad un rischio, vogliono proteggersi da questa esposizione ad un'alea. Possono farlo assumendo una posizione di segno opposto rispetto al segno della posizione da coprire. Torneremo meglio fra poco su questo concetto.

Gli hedgers utilizzano i derivati anche allo scopo di cambiare la natura di una passività o di un investimento, ad esempio per modificare il profilo degli interessi negoziati con una Banca da tassi fissi a tassi variabili senza essere costretti ad una rinegoziazione del contratto sottoscritto, operazione che potrebbe risultare complessa, eccessivamente costosa o addirittura impossibile.

Per ottenere un profitto speculativo

[modifica]Gli speculatori sono, invece, quegli operatori che assumono una posizione sul mercato finanziario per dare forma concreta ad una propria aspettativa ed opinione circa la futura evoluzione del mercato, con lo scopo di massimizzare il profitto, agendo sulle differenze del prezzo di uno stesso strumento nel tempo.

A differenza del hedger, lo speculatore non ha come componente rilevante del suo agire un sottostante: è invece proprio la posizione assunta sul derivato a rappresentare il cuore del suo interesse primario.

Per bloccare un profitto di arbitraggio

[modifica]L'arbitraggista approfitta dei temporanei disallineamenti che possono venirsi a creare fra il prezzo di un derivato e quello del sottostante sul quale è scritto per ottenere un profitto privo di rischio. Essendo questi disallineamenti di piccola entità e di breve durata, l'arbitraggista tenta di approfittarne esponendosi usando leve finanziarie molto elevate.

A differenza dello speculatore, l'arbitraggista non ha un'opinione personale circa l'evoluzione futura dei prezzi di mercato. Egli non si assume un rischio come conseguenza di una sua opinione sull'effettiva risoluzione di un'alea, ma approfitta semplicemente di una momentanea imperfezione del funzionamento dei mercati che genera un disallineamento spaziale, non temporale, fra due prezzi, del quale si può approfittare per ottenere un "pasto gratis".

Tipologie di posizione e mercati possibili

[modifica]Gli operatori possono prendere posizione:

- sul mercato spot (a pronti) dove la regolazione del contratto avviene immediatamente.

- sul mercato forward (a termine) dove si scambiano contratti che regolano scambi che si realizzeranno nel futuro. La regolazione viene cioè differita nel tempo.

Su entrambi questi mercati vengono a formarsi

- un prezzo denaro (bid) derivante dalla domanda di contratti da parte delle tre categorie di operatori sopra elencate

- un prezzo lettera (ask) derivante dalle offerte degli stessi

Gli operatori possono assumere

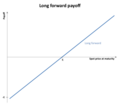

- una posizione lunga, per cui l'operatore compra adesso il sottostante o si riserva il diritto di farlo in futuro

- una posizione corta, per cui l'operatore vende adesso il sottostante o si riserva il diritto di farlo in futuro

Avere una posizione lunga significa, dunque, guadagnare dal rialzo futuro dei prezzi dell'attività di riferimento. Il contrario vale ovviamente per chi si pone in posizione corta in un contratto.

-

Valore finale di un contratto forward lungo.

-

Valore finale di un contratto forward corto.

Note

[modifica]- ↑ http://en.wikipedia.org/wiki/File:Total_world_wealth_vs_total_world_derivatives_1998-2007.gif

- ↑ Citando però Luciano Violante (Lettera ai giovani sulla Costituzione, 1a ed., Casale Monferrato (AL): Edizioni PIEMME, 2006, p.12) «[...] La piccozza può essere usata per far sicurezza [...] oppure per sfondare la testa a qualcuno».